Chapitre 7 L’arbitrage entre consommation et épargne

7.1 Introduction

Avant de commencer…

Découvrez cette anecdote, où l’on comprend que la nourriture ne fait pas le bonheur.

Le choix est vite fait

2011, au Maroc. Esther et Abhijit sont économistes. Ils se trouvent dans un village reculé, et discutent avec Oucha, un père de famille. Sa famille est pauvre : celle-ci vit avec moins d’un dollar par jour et par personne.

Esther et Abhijit lui demandent ce qu’il ferait s’il avait plus d’argent. « J’achèterais plus de nourriture ! » répond-il. Ils lui demandent alors ce qu’il ferait s’il avait encore plus d’argent. « J’achèterais de la nourriture de meilleur goût ! » dit-il.

À ce moment, Esther et Abhijit éprouvent de la peine pour cette famille mais, dans la pièce dans laquelle ils sont assis, ils aperçoivent une télévision, une antenne parabolique, ainsi qu’un lecteur DVD ! Oucha possède même un téléphone portable !

Ils lui demandent donc pourquoi il a acheté toutes ces choses s’il estime que sa famille n’a pas assez à manger. Il sourit et dit : « Ah, mais la télévision est plus importante que la nourriture ! »

Esther et Abhijit finissent par se rendre compte que des choses qui rendent la vie moins ennuyeuse sont une priorité pour les pauvres. Quand ce n’est pas la télévision ou la radio, il s’agit des fêtes ou des célébrations.

Mais comment Oucha a-t-il pu se payer sa télévision ? Il ne s’est pas endetté, mais a en revanche épargné des mois et des mois jusqu’à réunir suffisamment d’argent.

Rob Grey a trouvé son premier emploi dans l’une des plus grandes mines de zinc du monde, celle de la rivière McArthur en Australie, à laquelle son père, Doug, un foreur qui manœuvrait des grues géantes dans les mines du Territoire du Nord, a participé à la construction dans les années 1990.

- revenu

- Le montant de profits, d’intérêts, de rentes, de salaires, et les autres paiements (y compris les transferts de l’État) reçus, net des impôts payés, mesuré sur une période donnée telle qu’une année. Le revenu correspond à la quantité maximale qu’un individu peut consommer sans modifier son patrimoine. Connu également sous le terme : revenu disponible. Voir également : revenu brut.

À peu près au moment où Rob commença à travailler, son père accepta un emploi à la mine de fer de Pilbara en Australie-Occidentale. Ce travail était payé près du double du revenu moyen d’un ménage australien de l’époque.

© Calistemon

- taux chômage

- Le nombre de personnes au chômage rapporté à la population active. Voir également : population active.

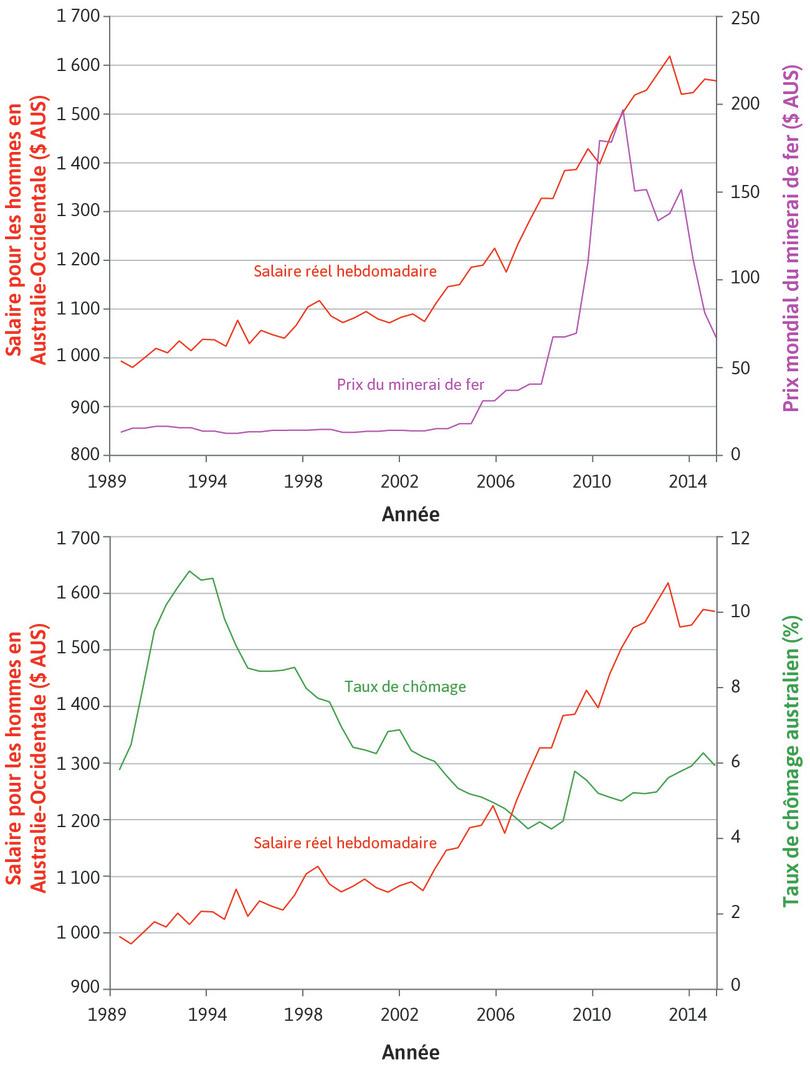

Le Graphique 7.1 montre que ce qu’ils ont vécu est loin d’être un cas isolé. Le graphique représente dans la fenêtre du haut le salaire réel hebdomadaire des hommes en Australie-Occidentale ainsi que le prix mondial du minerai de fer et dans la fenêtre du bas le taux de chômage australien.

Graphique 7.1 Salaire réel hebdomadaire des hommes en Australie-Occidentale (axe de gauche), prix mondial du minerai de fer et taux de chômage en Australie (axe de droite), 1989–2015.

Bureau australien des statistiques et Fonds monétaire international. Note : Les taux de chômage sont désaisonnalisés.

- chômage

- Une situation dans laquelle une personne qui a la capacité et la volonté de travailler n’est pas employée.

L’explosion des prix des minerais (fenêtre du haut) a rendu l’exploration minière extrêmement rentable, ce qui a généré une forte demande de main-d’œuvre et a finalement absorbé toute la réserve de foreurs et de conducteurs de camions au chômage. Les compagnies minières n’avaient pas d’autre choix que de payer des salaires extraordinairement élevés, et tant que le boom de l’exploitation minière dura, les compagnies restèrent hautement rentables.

- épargne

- Quand les dépenses de consommation sont inférieures au revenu net. Voir également : revenu net.

Rob vécut en Thaïlande pendant un temps, dépensant peu et prenant l’avion pour se rendre à son travail à Borroloola. Le père et le fils mettaient tous les deux de côté une épargne considérable.

- revenu disponible

- Le revenu accessible après paiement des impôts et réception des transferts de l’État.

- consommation

- Dépense dans des biens de consommation incluant des biens et services de courte durée ainsi que des biens et services de longue durée que l’on appelle biens durables.

Dans ce chapitre, nous verrons que le revenu disponible des ménages est réparti entre consommation et épargne (Section 7.2 et Section 7.3). Nous montrerons que les variables économiques, sociales et démographiques affectent cet arbitrage (Section 7.4 et Section 7.5).

| Contexte et finalités | Notions |

|---|---|

| Le revenu disponible des ménages est réparti entre consommation et épargne. Les variables économiques (revenu, taux d’intérêt, projet d’investissement, etc.), sociales (épargne de précaution, anticipations de perte de revenu, chômage, risque de maladie) et démographiques (vieillissement de la population, par exemple) affectent cet arbitrage. Mais ces variables ont aussi un impact sur la structure de la consommation (part des différents types de biens et services dans les dépenses) et de l’épargne. Le revenu disponible se répartit entre consommation et épargne. La structure de la consommation évolue dans le budget des ménages dans le temps et selon différents critères, économiques, démographiques et sociaux. | Les déterminants de l’épargne et de la consommation. La propension à consommer. Le taux d’épargne. Le patrimoine. |

Tableau 7.1 L’arbitrage entre consommation et épargne.

7.2 Le patrimoine

Le revenu correspond à la quantité d’argent que vous recevez sur une période de temps définie. Dans ce chapitre, nous allons uniquement nous concentrer sur le revenu après redistribution, aussi appelé le revenu disponible. Le revenu disponible, comme vous le savez (voir Chapitre 6), est le revenu dont dispose une personne après avoir payé tous ses impôts et ses cotisations de Sécurité sociale, et après avoir reçu des transferts de l’État.

- flux

- Une quantité mesurée par unité de temps, telle que le revenu annuel ou le salaire horaire. Voir également : stock.

- produit intérieur brut (PIB)

- Une mesure de la valeur marchande de la production de l’économie à une période donnée.

- stock

- Une quantité mesurée à un instant T. Ses unités ne dépendent pas du temps. Voir également : flux.

- patrimoine

- Stock des choses que l’on possède, ou valeur de ce stock. Cela comprend la valeur de marché de la maison, voiture, terre, immeuble, machine ou autre bien d’équipement que l’on possède, ainsi que les actifs financiers comme les actions ou obligations. On y soustrait toutes les dettes, par exemple le prêt hypothécaire à la banque. On y ajoute les dettes que d’autres personnes ont à notre égard.

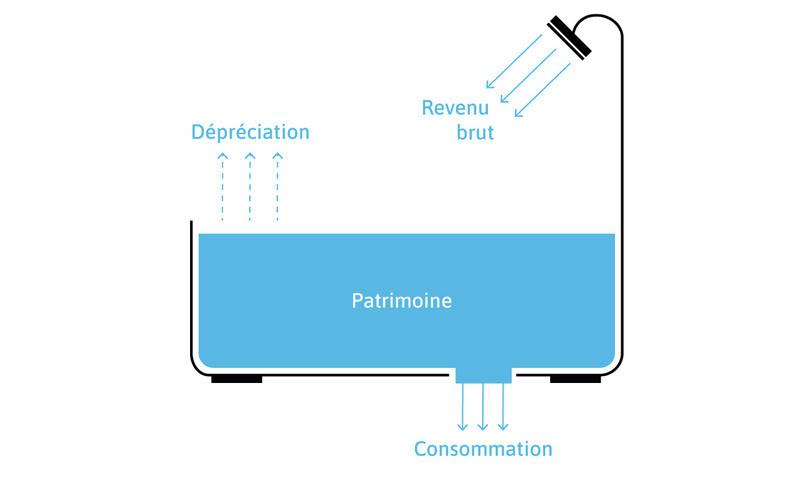

Pour reprendre la formulation du Chapitre 5, où nous avons évoqué un flux (le PIB) et un stock (la richesse), le revenu est le flux d’eau dans une baignoire. La quantité (le stock) d’eau dans la baignoire est le patrimoine. L’Illustration 7.2 présente une nouvelle utilisation du modèle de la baignoire pour visualiser ces notions.

- revenu brut

- Revenu avant impôt. Inclut la dépréciation. Voir également : revenu, revenu net, dépréciation.

- revenu net

- Revenu brut moins la dépréciation. Voir également : revenu, revenu brut, dépréciation.

- dépréciation

- La perte de valeur d’une forme de capital qui a lieu, à cause de l’utilisation (usure) ou du passage du temps (obsolescence).

La baignoire a également un tuyau d’écoulement ou un siphon. Le flux qui passe par ce tuyau correspond aux dépenses de consommation, et il réduit le patrimoine tout comme le revenu net l’augmente. Comme nous l’avons vu dans le Chapitre 4, le revenu net correspond au flux d’eau coulant dans la baignoire diminué de la dépréciation, alors que le revenu brut correspond à ce flux.

Une personne (ou un ménage) épargne lorsque sa consommation est inférieure à son revenu net, et, de ce fait, son patrimoine augmente. Le patrimoine est l’accumulation de l’épargne passée et courante.

- passif

- Toute chose de valeur qui est due. Voir également : bilan, actif.

- actif

- Toute chose de valeur qui est possédée. Voir également : bilan, passif.

- patrimoine net

- Actif moins passif.

Une manière simple de se représenter le patrimoine est de s’imaginer la plus grande quantité que vous pourriez consommer sans emprunter, après avoir payé toutes vos dettes et récupéré tout ce qui vous était dû – par exemple, si vous vendiez votre maison, votre voiture et tout ce que vous possédez. Ce que vous devez aux autres est appelé votre passif et ce que vous possédez (y compris ce que les autres vous doivent) est appelé votre actif. La différence entre votre actif et votre passif est appelée le patrimoine net.

- capital humain

- Stock de connaissances, de compétences, d’attributs comportementaux et de caractéristiques personnelles qui déterminent la productivité du travail ou le revenu du travail d’un individu.

La notion de patrimoine est aussi parfois utilisée dans un sens plus large comprenant des aspects immatériels, comme votre santé, vos compétences et votre capacité à gagner un revenu (votre capital humain). Dans cette section, nous utiliserons cependant la définition plus restreinte du patrimoine matériel.

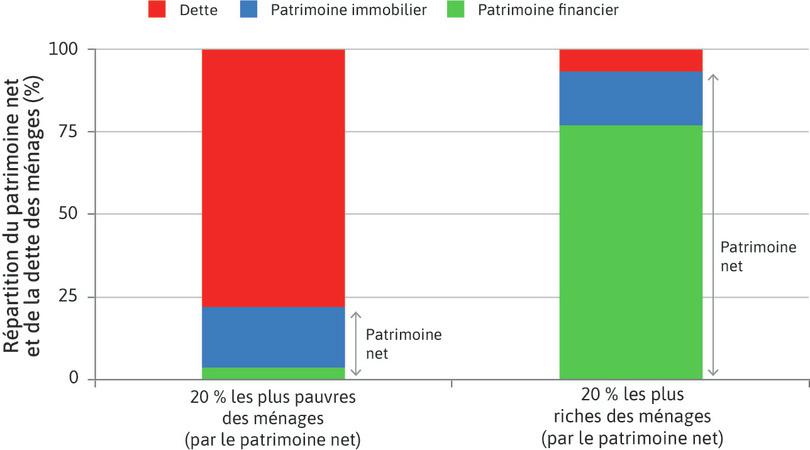

Le Graphique 7.2 met en évidence le contraste entre le patrimoine matériel d’un ménage faisant partie des 20 % les plus pauvres et celle d’un ménage comptant parmi les 20 % les plus riches, en fonction de leur patrimoine net en 2007.

Graphique 7.2 Patrimoine des ménages et endettement aux États-Unis : quintiles le plus riche et le plus pauvre selon le patrimoine net (2007).

Adapté de la Figure 2.1 dans Atif Mian et Amir Sufi. 2014. House of Debt: How They (and You) Caused the Great Recession, and How We Can Prevent It from Happening Again. Chicago, Il: The University of Chicago Press.

Dans chaque cas, le total de la dette et des actifs équivaut à 100 %. Cela signifie que nous ne pouvons pas comparer le niveau absolu de patrimoine ou de dette détenu par chaque groupe, mais les données nous permettent de voir distinctement le type d’actif (immobilier ou financier) que chaque type de ménage possède, ainsi que le niveau d’endettement rapporté à l’actif. Les données sont présentées de façon à comparer l’actif et le passif (les dettes) des deux groupes.

La barre à gauche représente les ménages faisant partie des 20 % les plus pauvres. Ils détiennent un patrimoine financier limité, comme l’indique la taille du bloc vert. La barre à droite représente les 20 % les plus riches. Les ménages riches disposent de beaucoup d’actifs, principalement sous forme financière. Ils ont peu de dettes.

Question 7.1 Choisissez la bonne réponse

M. Basile détient un patrimoine de 500 000 euros. Il perçoit des revenus primaires de 40 000 euros par an, sur lesquels il est taxé à 30 %. Le patrimoine de M. Basile comprend des équipements qui se déprécient à hauteur de 5 000 euros par an. En vous basant sur ces informations, laquelle des affirmations suivantes est correcte ?

- Le revenu disponible de M. Basile correspond à ses revenus primaires moins les taxes, ce qui donne 40 000 × 0,7 = 28 000 euros.

- Le revenu net de M. Basile équivaut à son revenu disponible moins la dépréciation, autrement dit 28 000 – 5 000 = 23 000 euros.

- 23 000 € correspond au revenu net de M. Basile. Consommer cette somme ne modifiera pas son patrimoine. Cependant, M. Basile peut aussi consommer tout son patrimoine. Ainsi, le montant maximal de dépenses de consommation équivaut à 500 000 + 23 000 = 523 000 euros.

- 60 % de son revenu net équivalent à 13 800 euros, il reste donc 9 200 euros à dépenser sous forme d’investissement.

7.3 La propension à consommer

- propension marginale à consommer (PmC)

- La variation de la consommation quand le revenu disponible varie d’une unité.

Nous supposons que seule une partie d’une augmentation de revenu est consommée, le reste étant épargné.

La propension marginale à consommer (PmC) désigne la proportion de revenu supplémentaire reçu qui est consacrée à la consommation, la propension moyenne à consommer étant la proportion du revenu courant qui est consommée. Par exemple, supposez que lorsque le revenu disponible d’un individu augmente de 100 euros, nous observions une hausse de 80 euros de la consommation. Dans cet exemple, nous obtenons donc :

Plutôt que de consommer tout aujourd’hui et rien plus tard, nous préférons lisser notre consommation.

- rendements marginaux décroissants de la consommation

- Plus l’individu consomme, et plus la valeur qu’attribue un individu à une unité additionnelle de consommation décroît. Connu également sous le terme : utilité marginale décroissante.

Nous préférons lisser notre consommation parce que nous apprécions davantage une unité supplémentaire de quelque chose que nous n’avons pas encore beaucoup consommé. Pensez à de la nourriture : les premières bouchées d’un plat sont probablement beaucoup plus plaisantes que les bouchées de votre troisième portion. Il s’agit là d’une réalité psychologique fondamentale, parfois appelée loi de satiété des besoins. Plus généralement, pour un individu, plus la consommation augmente, plus la valeur d’une unité supplémentaire de consommation à une période donnée diminue. C’est ce que l’on appelle les rendements marginaux décroissants de la consommation.

- impatience pure

- C’est une caractéristique d’une personne qui attribue plus de valeur a une unité additionnelle de consommation maintenant que dans le futur alors même que les montants de consommation maintenant et plus tard sont identiques. L’impatience pure se produit lorsqu’une personne est impatiente de consommer plus dans le présent parce qu’elle attribue moins de valeur à la consommation dans le futur pour des raisons de myopie, faible volonté ou autres.

Il existe néanmoins une autre raison, appelée impatience pure, qui permet d’expliquer pourquoi on peut préférer détenir un bien dès maintenant. Pour voir si quelqu’un est impatient en tant que personne, nous nous demandons si elle accorde plus de valeur à un bien détenu maintenant qu’à un bien détenu plus tard. Nous nous demandons de quelle quantité de consommation supplémentaire elle aurait besoin plus tard pour la compenser de la perte d’un euro maintenant, quand sa dotation initiale lui en donne la même quantité à chaque période. Elle fait preuve d’impatience pure car, plutôt que de préférer un lissage parfait de sa consommation, elle accorde plus de valeur à la consommation aujourd’hui qu’à celle dans le futur.

Il existe deux raisons à l’impatience pure :

- Myopie (vision à court terme) : les individus éprouvent la satisfaction présente de la faim, ou d’un autre désir, plus vivement qu’ils n’imaginent la même satisfaction à une date ultérieure.

- Prudence : les individus savent qu’ils ne seront peut-être plus de ce monde dans le futur ; aussi, choisir de consommer maintenant peut s’avérer une bonne idée.

7.4 Les déterminants de l’épargne et de la consommation

Revenu, taux d’intérêt, projet d’investissement

- action

- Une partie des actifs d’une entreprise qui peut être échangée. Cela donne à l’actionnaire le droit de recevoir une part des profits de l’entreprise et de bénéficier d’une hausse de la valeur des actifs de l’entreprise. Connu également sous le terme : action ordinaire.

- obligation d’État

- Un instrument financier émis par les États, promettant de payer des flux d’argent à des périodes déterminées.

- investissement

- Dépense dans des biens d’équipement nouvellement produits (machines et équipements) et dans des bâtiments, y compris de nouveaux logements.

Comme nous l’avons vu dans le Chapitre 4, l’épargne peut prendre la forme d’achat d’actifs financiers, tels que des actions dans une entreprise ou des obligations d’État. Bien que dans le langage courant, on appelle cela un investissement, en économie, l’investissement renvoie aux achats de biens d’équipement, comme des machines, du matériel ou un logement.

- obligation

- Un type d’actif financier où l’émetteur s’engage à payer au détenteur un montant donné dans le temps. Connu également sous le terme : obligations de sociétés.

- obligation

- Un type d’actif financier où l’émetteur s’engage à payer au détenteur un montant donné dans le temps. Connu également sous le terme : obligations de sociétés.

La distinction entre l’investissement et l’achat d’actions ou d’obligations peut être illustrée en prenant le cas d’une entreprise individuelle. À la fin de l’année, le propriétaire décide de la façon dont il va utiliser son revenu net (rappelez-vous que ce revenu correspond au revenu disponible ou le revenu après impôts). Sur la base de son revenu net, il décide de ses dépenses de consommation pour l’année à venir et épargne le reste. Par défaut, l’épargne prendrait la forme des dépôts bancaires, car son revenu serait versé à la banque. Avec son épargne, il pourrait acheter un actif financier, comme des actions ou des obligations, ce qui permettrait de financer des entreprises ou l’État. Il pourrait également acheter de nouveaux actifs, afin de développer son entreprise. Ces dépenses-là correspondent à de l’investissement.

Si l’entreprise épargne en achetant un actif financier, comme des actions ou des obligations, alors le rendement correspond au taux d’intérêt. Si l’entreprise investit dans sa capacité productive, le rendement correspondra au taux de profit de l’investissement.

Risque de maladie, chômage

Comme nous le savons tous, les individus pensent au futur et anticipent généralement que des événements imprévisibles puissent survenir. Ils agissent également selon ces croyances. Nous pouvons distinguer deux situations :

- Des aléas positifs ou négatifs touchent le ménage : par exemple, quand une maladie touche le bétail d’une famille, ou quand un membre de la famille essentiel à l’exploitation est blessé.

- Des aléas positifs ou négatifs frappent l’économie dans son ensemble : par exemple, une sécheresse, une épidémie, une inondation, une guerre ou un tremblement de terre frappe une région entière.

Le terme de choc est utilisé en économie pour désigner un événement inattendu, comme un événement météorologique extrême ou une guerre. Les individus utilisent deux stratégies pour faire face aux chocs qui touchent spécifiquement leur ménage :

- coassurance

- Une manière de regrouper l’épargne de différents ménages pour que chaque ménage puisse maintenir son niveau de consommation en cas de baisse temporaire du revenu ou d’un besoin d’une dépense très importante.

- auto-assurance

- L’épargne que fait un ménage pour pouvoir maintenir sa consommation en cas de baisse temporaire du revenu ou d’un besoin d’une dépense très importante.

- Coassurance : les ménages qui se trouvent dans une situation favorable à un moment donné peuvent aider un ménage qui traverse une phase difficile. Parfois, cela est organisé entre membres d’un cercle familial étendu, entre amis ou entre voisins. Depuis le milieu du 20e siècle, surtout dans les pays riches, la coassurance s’exerce à travers le paiement des impôts par les citoyens, qui financent les indemnités chômage, les retraites et les pensions d’invalidité.

- Auto-assurance : les ménages qui perçoivent un revenu inhabituellement élevé au cours d’une certaine période épargneront afin de pouvoir utiliser cette épargne lorsque la chance tournera. On parle d’auto-assurance, car cela ne met pas à contribution les autres ménages.

Exercice 7.1 Assurance-maladie

Considérez le système d’assurance-maladie de votre pays.

- Est-ce un exemple de coassurance ou bien d’auto-assurance ?

- Connaissez-vous d’autres exemples de coassurance et d’auto-assurance ? Dans chaque cas, précisez le type de chocs qui sont assurés, et comment le système est financé.

Épargne de précaution

Comme nous l’avons vu dans le Chapitre 5, il arrive qu’une catastrophe économique majeure survienne.

- crise financière mondiale

- Cette crise débuta en 2007 avec l’effondrement des prix immobiliers aux États-Unis. Les effets de la crise se firent sentir partout dans le monde puisque le commerce mondial recula considérablement.

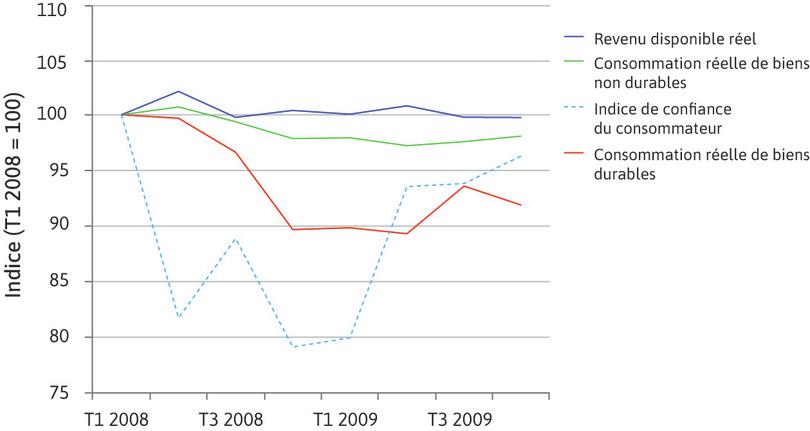

Le Graphique 7.3 montre comment la confiance des consommateurs a varié aux États-Unis durant la crise financière de 2008 et souligne le caractère exceptionnel de cet épisode. Cet indice s’appuie sur des entretiens mensuels avec des ménages au cours desquels ils sont interrogés sur leurs attentes quant à leur situation financière et l’économie en général à court et long terme. Le graphique présente également l’évolution durant la crise de quelques indicateurs macroéconomiques-clés : le revenu disponible, la consommation de biens durables, comme les voitures et le mobilier de maison, et la consommation de biens non durables, comme la nourriture. Toutes les séries du graphique sont présentées sous forme d’indices, avec le premier trimestre de 2008 servant de base.

Graphique 7.3 Craintes et consommation des ménages aux États-Unis pendant la crise financière (T1 2008–T4 2009).

Federal Reserve Bank of St. Louis. 2015. FRED. Note : L’indice de confiance des consommateurs que nous avons utilisé est tiré des enquêtes auprès des consommateurs menées par l’université du Michigan.

On remarque que :

- La baisse de la consommation de biens non durables est légèrement supérieure à celle du revenu disponible : elle a baissé de 3 % au cours de la période considérée.

- La chute de la consommation des biens durables est bien plus considérable que celle du revenu disponible : elle a baissé de 10 % la première année.

Comment expliquer cette baisse soudaine de la consommation de biens durables ?

- patrimoine cible

- Le niveau de patrimoine qu’un ménage cherche à détenir, en se fondant sur ses objectifs économiques (ou préférences) et ses attentes. On suppose que les ménages essayent, autant que possible, de maintenir ce niveau de patrimoine face aux changements de leur situation économique.

Une explication importante est que les ménages ont en tête une patrimoine cible qu’ils cherchent à conserver. Ce comportement implique que, quand quelque chose a une incidence sur le patrimoine du ménage relativement à cette cible, il réagit soit en épargnant plus, soit en épargnant moins de sorte à ramener son patrimoine à la valeur cible.

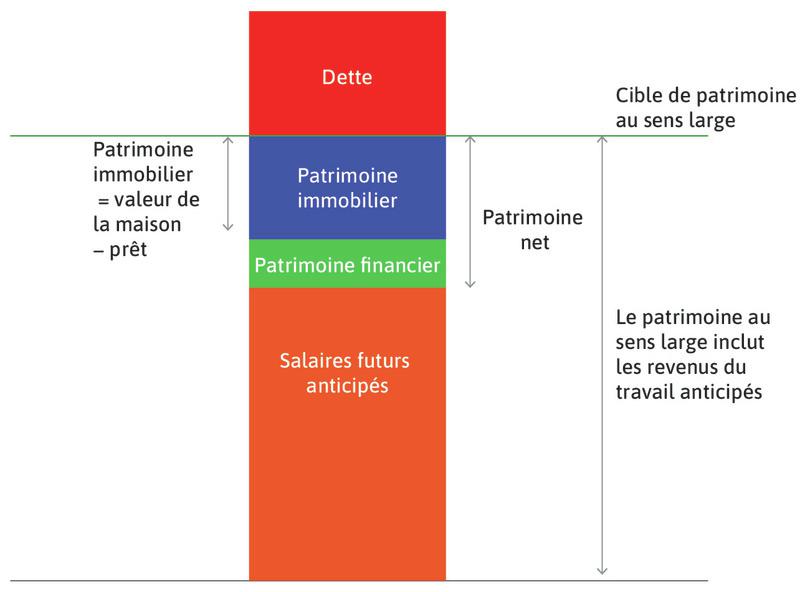

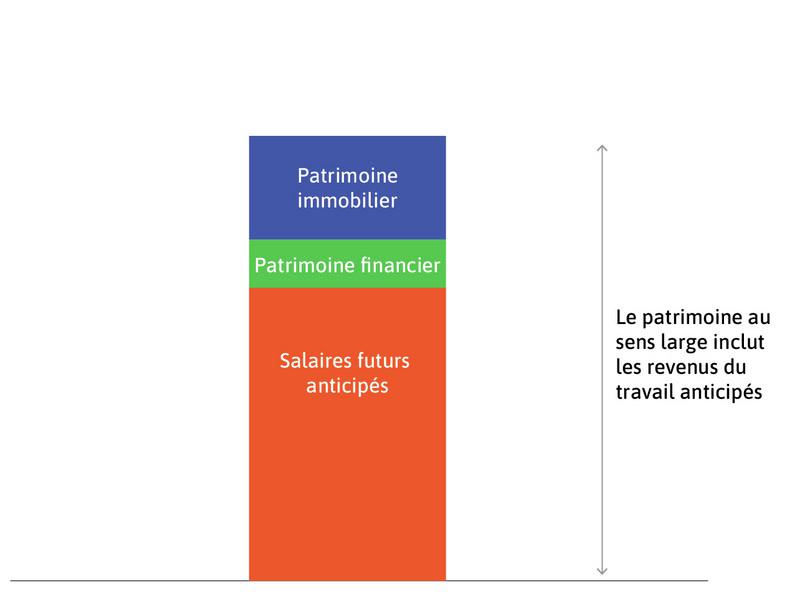

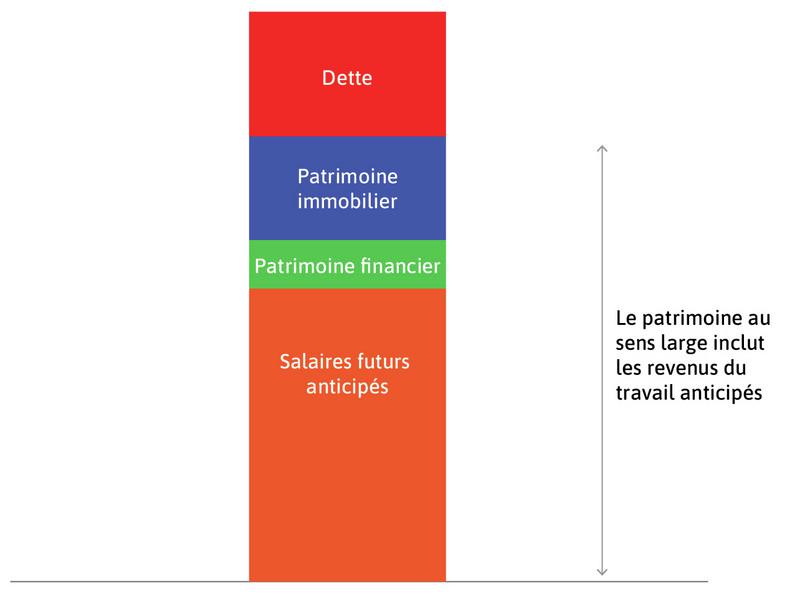

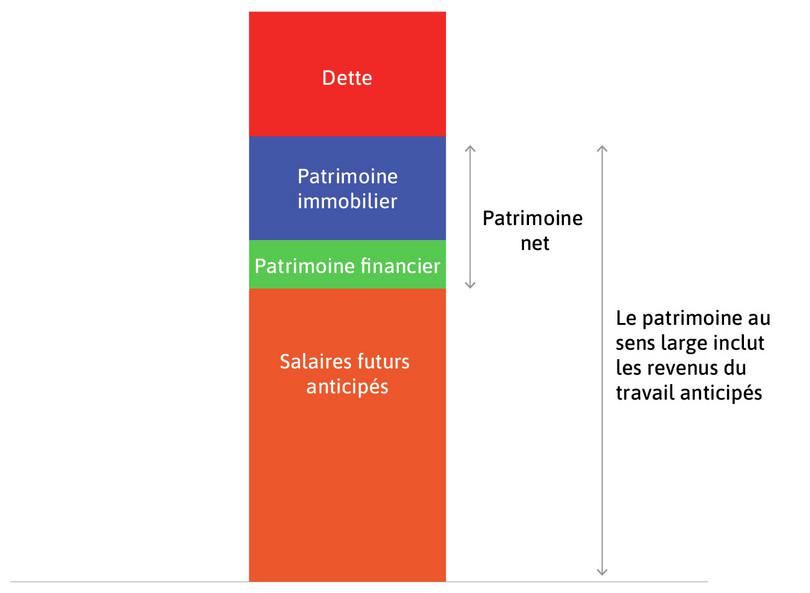

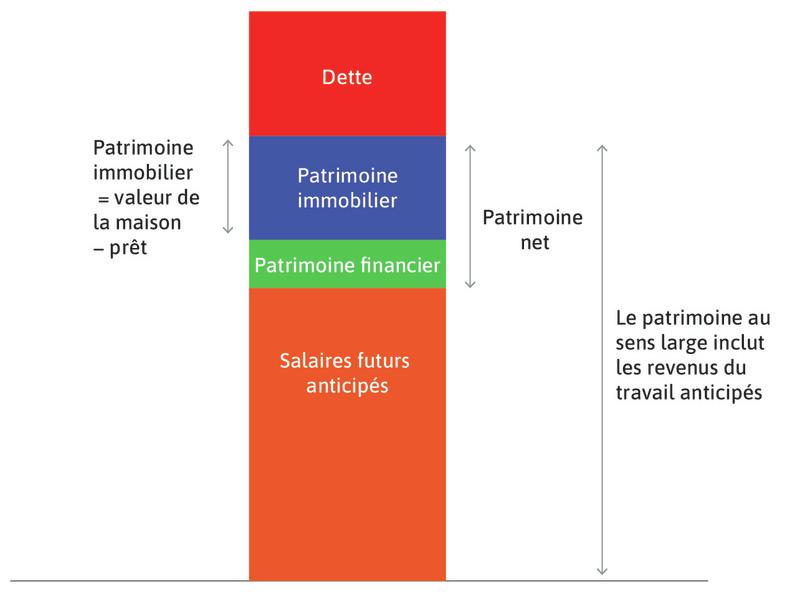

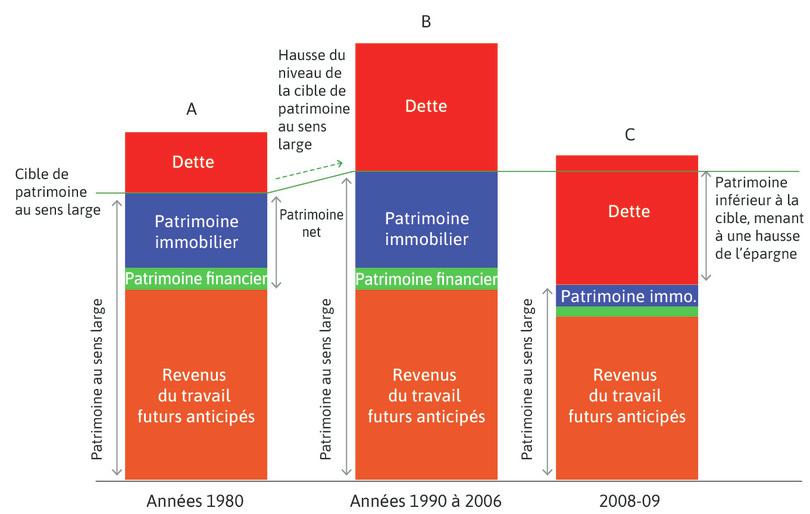

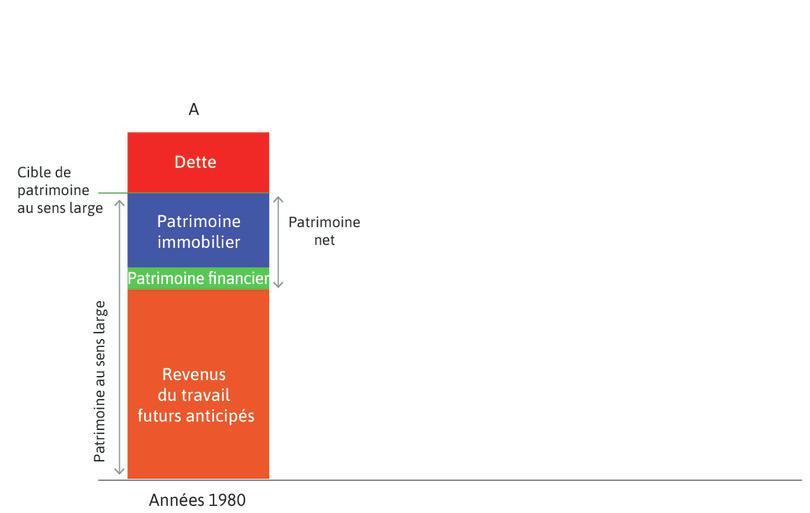

Sur l’Illustration 7.4, nous étendons le concept de patrimoine au patrimoine au sens large, afin d’y inclure les revenus du travail futurs attendus du ménage, connus comme la valeur de son capital humain. Comme nous le verrons :

- épargne de précaution

- Une augmentation de l’épargne pour maintenir son patrimoine à son niveau cible. Voir également : patrimoine cible.

- Si le patrimoine cible est inférieur au patrimoine attendu : le ménage réduira son épargne et augmentera sa consommation.

- Si le patrimoine cible est supérieur au patrimoine attendu : le ménage augmentera son épargne et réduira sa consommation. C’est ce qu’on appelle l’épargne de précaution.

Suivez l’analyse de l’Illustration 7.4 pour voir la composition du patrimoine au sens large du ménage, qui correspond à la valeur de tous ses actifs, moins sa dette.

- comptabilité nationale

- Le système utilisé pour mesurer la production et la dépense totale d’un pays.

L’effondrement de la banque d’investissement Lehman Brothers en septembre 2008 et les inquiétudes à propos de la stabilité du système bancaire ont poussé les ménages à reporter à plus tard leurs achats de biens onéreux, comme les voitures et les réfrigérateurs. Il est important de garder à l’esprit que la consommation de biens durables peut facilement être reportée. En ce sens, il s’agit plus d’une décision d’investissement que d’une décision de consommation (bien que les biens durables soient comptabilisés en consommation dans les comptes nationaux). Les ménages ont soudain pris peur pour l’avenir de leurs emplois, comme l’indique la baisse brutale de l’indice de confiance des consommateurs du Graphique 7.3.

Question 7.2 Choisissez la bonne réponse

Laquelle de ces propositions sur le patrimoine des ménages est vraie ?

- Le patrimoine matériel est le patrimoine net, soit le patrimoine financier plus la valeur de la maison moins ses dettes.

- C’est la définition du patrimoine au sens large.

- Un ménage adapte son épargne de précaution en fonction de l’écart (positif ou négatif) entre son patrimoine actuel et son patrimoine cible.

- Si son patrimoine cible est supérieur à son patrimoine attendu, alors le ménage épargnera pour réduire l’écart, ce qui conduira à une réduction de sa consommation.

Anticipations de perte de revenu

- revenus d’activité

- Salaires et tout autre type de revenu tiré du travail.

Une jeune personne qui pense à sa vie peut imaginer obtenir un premier emploi, puis connaître une carrière professionnelle au cours de laquelle son revenu provenant de revenus d’activité, d’investissements ou de l’État, sera supérieur à son premier salaire, suivie par des années de retraite où son revenu sera inférieur à celui de sa vie active.

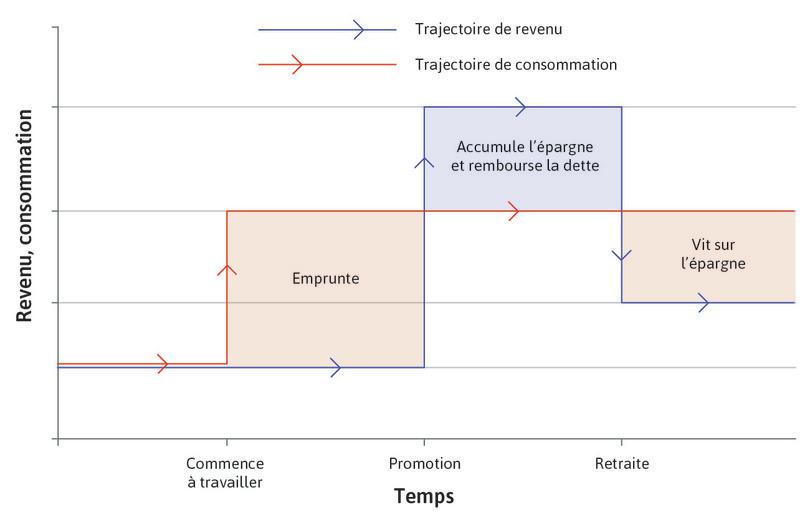

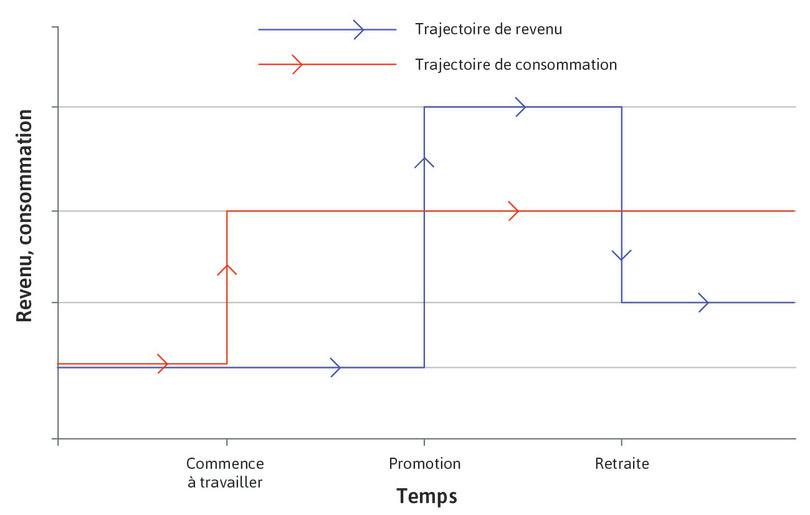

Suivez l’analyse du Graphique 7.4 pour observer leur revenu et leur consommation dans le temps. Dans cet exemple simple, le revenu et la consommation de la personne avant qu’elle ne commence à travailler sont identiques : nous supposons que les parents aident leurs enfants jusqu’à leur premier emploi, par exemple.

Un élément frappant du Graphique 7.4 est que la consommation change avant que le revenu ne change lui-même. Le Graphique 7.4 suggère que la personne emprunte lorsqu’elle est jeune et que son revenu est faible, qu’elle épargne et rembourse la dette lorsqu’elle est âgée et gagne plus, et enfin qu’elle vit sur ses économies pendant la retraite, lorsque son revenu diminue de nouveau. Il s’agit de l’auto-assurance évoquée précédemment.

Nous allons maintenant nous demander ce qu’il se passerait si quelque chose d’inattendu se produisait et venait perturber ce projet de consommation pour la vie. Nous prédisons que :

- L’individu va émettre un jugement : sur le caractère temporaire ou permanent du choc.

- Si le choc est permanent : nous devrions réajuster vers le haut ou vers le bas la ligne rouge du Graphique 7.4, afin que le nouveau niveau de consommation à long terme adopté soit compatible avec la nouvelle anticipation de revenu.

- Si le choc est temporaire : peu de choses changeront. Une fluctuation temporaire du revenu n’a presque pas d’effet sur le projet de consommation sur l’ensemble d’une vie, dans la mesure où cela n’entraîne qu’un léger changement sur le revenu d’une vie entière.

Nombreux sont les individus et les ménages qui ne sont pas en mesure de planifier ou de mettre en œuvre des projets de consommation de long terme.

Planifier peut être difficile en raison d’un manque d’information. Même si nous avons l’information, nous pouvons ne pas être en mesure de l’utiliser pour prédire l’avenir avec certitude. Par exemple, il est souvent très difficile de juger si un changement de situation est temporaire ou permanent.

Comme nous l’avons vu avec le Graphique 7.4, cela suppose qu’elle puisse emprunter. L’emprunt et le prêt nous permettent de réorganiser dans le temps notre capacité à acheter des biens et des services.

Les économistes ont mené des expériences pour vérifier l’existence de comportements permettant de comprendre pourquoi nous n’épargnons pas, même quand nous en avons la possibilité. Daniel Read et Barbara van Leeuwen ont par exemple mené une expérience auprès de 200 salariés d’entreprises à Amsterdam. Ils leur ont demandé de choisir aujourd’hui ce qu’ils pensaient qu’ils mangeraient la semaine d’après. On leur a donné le choix entre des fruits ou du chocolat. La moitié des sujets interrogés a répondu qu’ils mangeraient des fruits la semaine suivante. Cependant, la semaine suivante, seulement 17 % ont effectivement mangé des fruits. L’expérience montre que même lorsque les individus planifient de faire quelque chose qu’ils savent être bénéfique (manger des fruits, épargner de l’argent), ils ne le font souvent pas le moment venu.1

Nous manquons souvent de volonté. Plusieurs d’entre nous sont familiers de cette caractéristique du comportement humain. Ne pas réussir à épargner n’a évidemment rien à voir ici avec l’incapacité à emprunter : l’épargne est une forme d’auto-assurance et elle n’engage que soi.

Question 7.3 Choisissez la bonne réponse

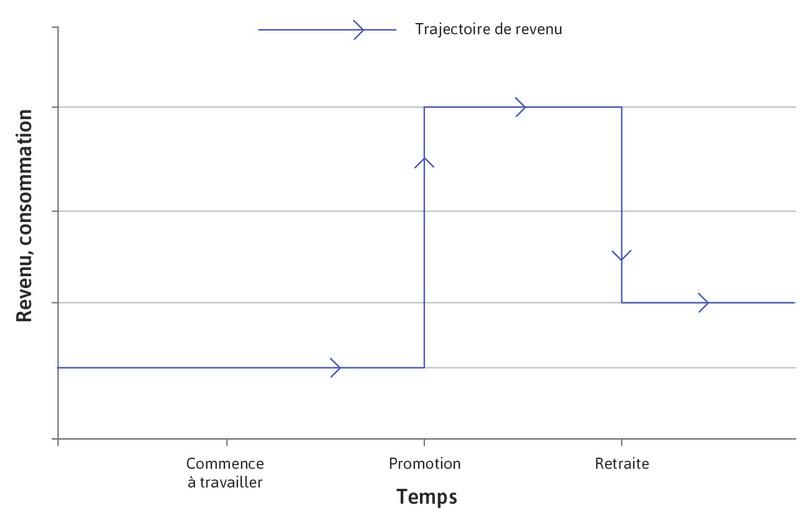

Le graphique suivant montre la trajectoire du revenu pour un ménage informé de l’augmentation et de la baisse attendue de son revenu futur à des périodes données.

Supposez que le ménage préfère lisser sa consommation s’il le peut. Sur la base de ces informations, laquelle des affirmations suivantes est correcte ?

- Un ménage contraint par le crédit espère consommer autant après t = 1. Cependant, lorsqu’il est informé de la baisse de son revenu futur à t = 3, il réajuste sa consommation à un niveau plus bas.

- Le fait que le ménage soit contraint par le crédit implique qu’il ne peut pas emprunter. Le fait qu’il manque de volonté implique qu’il n’épargnera pas. Ainsi, son revenu sera toujours égal à sa consommation.

- Un ménage qui manque de volonté n’épargnera pas à t = 3.

- Un ménage contraint par le crédit ne pourra pas emprunter à t = 1.

7.5 Le taux d’épargne

- Grande Modération

- Période de faible volatilité de la production globale dans les économies avancées entre les années 1980 et la crise financière de 2008. Le terme fut suggéré par les économistes James Stock et Mark Watson et popularisé par Ben Bernanke, alors président de la Fed.

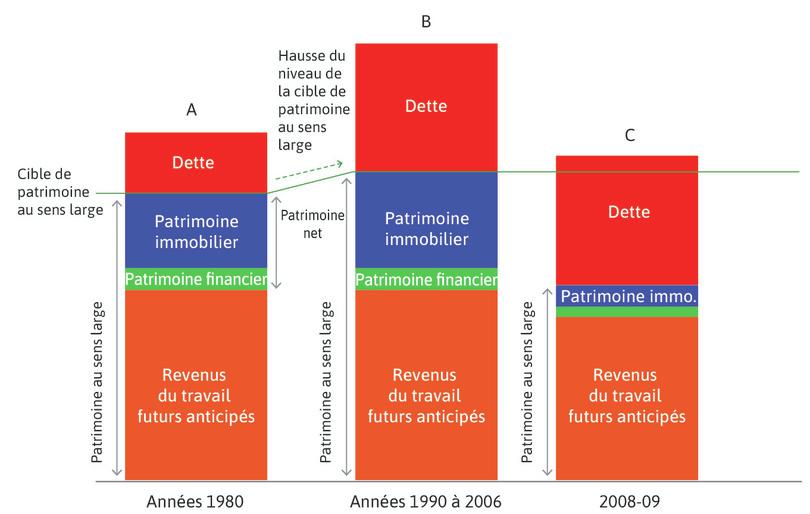

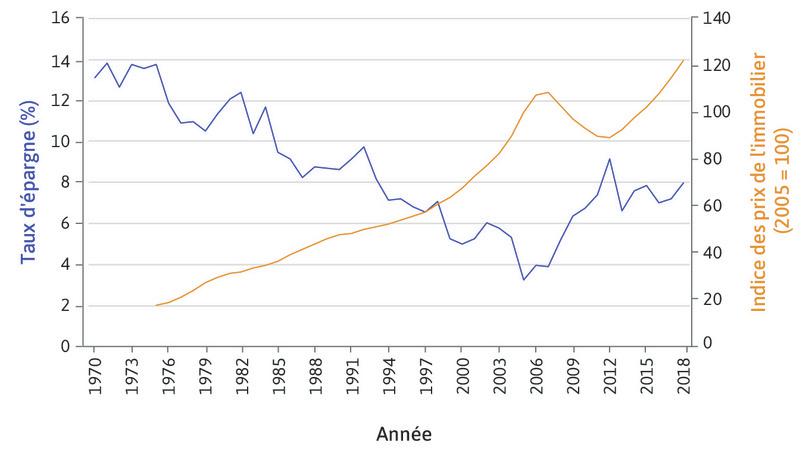

Les 25 années précédant la crise financière mondiale de 2008 sont connues sous le nom de Grande Modération. En regardant de nouveau le Graphique 5.2, nous comprenons pourquoi. La Grande Modération fut une période entre le milieu des années 1980 et 2008 caractérisée par une faible volatilité de la production. La colonne A de l’Illustration 7.5 représente la situation des années 1980.

La période courant des années 1990 au milieu des années 2000 connut une hausse rapide des prix de l’immobilier. La hausse des prix de l’immobilier accrut le patrimoine immobilier des ménages ainsi que l’évaluation par les ménages de leur patrimoine, exagérée par l’anticipation que les prix immobiliers allaient continuer à augmenter. Cela eut pour effet que les ménages majorèrent leur cible de patrimoine. Cependant, la cible de patrimoine n’augmenta pas autant que le patrimoine perçu, aussi ils empruntèrent plus pour consommer plus. Cela signifie que le patrimoine immobilier augmenta, mais aussi l’endettement. Le niveau d’endettement plus élevé des ménages est représenté par le rectangle d’endettement plus important dans la colonne B.

À partir de 2006, les prix de l’immobilier du marché américain commencèrent à baisser. Si la valeur de votre maison baisse, cela réduit votre patrimoine net et diminue votre patrimoine par rapport à votre cible. Cela devrait augmenter votre épargne de précaution et votre consommation devrait diminuer. Comme nous avons pu le voir précédemment, les ménages arrêtèrent d’acheter de nouveaux logements, mais stoppèrent également leur consommation de biens durables.

Les commandes de nouveaux équipements furent annulées et les usines durent fermer leurs portes, entraînant un licenciement massif de travailleurs. La création d’emplois s’effondra. La hausse du chômage provoqua une réévaluation à la baisse des revenus salariés anticipés.

L’Illustration 7.5 représente l’incidence sur la consommation en raison de la baisse des prix de l’immobilier et des anticipations. Le point de vue des ménages en 2008 et en 2009 est matérialisé par la colonne C.

L’effet combiné de la chute des prix des maisons et des actifs, un poids plus élevé de l’endettement des ménages causé par la hausse de l’endettement pendant l’essor du marché et des anticipations plus faibles sur les revenus futurs ont eu pour effet de réduire le patrimoine des ménages en dessous de la cible. Le patrimoine net des ménages se contracta, comme nous pouvons le voir dans la colonne C. Remarquez que la taille du rectangle de l’endettement n’a pas changé entre les colonnes B et C.

En conséquence, les ménages réduisirent leur consommation et augmentèrent leur épargne. Cela est illustré par la colonne C par la double flèche nommée « Patrimoine inférieur à la cible, menant à une hausse de l’épargne ».

Le Graphique 7.5 représente l’évolution du taux d’épargne au cours de cette période. Le taux d’épargne est le rapport entre l’épargne des ménages et leur revenu disponible. Il a atteint 11,3 % en 1980, 3,9 % en 2007 et 9,1 % en 2012.

Statistiques de l’OCDE sur les comptes nationaux : Panorama des comptes nationaux. Federal Reserve Bank of St. Louis.

L’Illustration 7.5 adopte le point de vue d’un ménage au cours de la période, tandis que le Graphique 7.5 reprend le même processus, mais du point de vue de l’économie tout entière : ces deux graphiques permettent d’appréhender les mêmes développements, mais de deux façons différentes.

7.6 Conclusion

Nous avons vu que le revenu disponible se répartit entre consommation et épargne. Chacun de nous effectue des calculs prévisionnels, consciemment ou pas, pour décider s’il consomme plus ou moins à certaines périodes de la vie. Il en est de même pour l’épargne. Nos envies de dépenser immédiatement, nos anticipations sur l’avenir, bon ou mauvais, les risques inhérents à la vie que sont le chômage, la maladie ou la perte de revenu affectent nos comportements d’épargne. Les consommateurs peuvent ainsi décider de maintenir une épargne de précaution et notre propension à consommer s’en trouve donc affectée. Chacun de nous cherche à maintenir son patrimoine à un niveau cible et effectue ainsi des arbitrages tout au long de sa vie entre consommation et épargne. Ainsi, le taux d’épargne évolue en fonction de notre cycle de vie et des circonstances économiques dans lesquelles nous vivons.

Avant de continuer…

Illustrez les notions suivantes par un exemple issu de ce chapitre :

- Les déterminants de l’épargne et de la consommation.

- La propension à consommer.

- Le taux d’épargne.

- Le patrimoine.

7.7 Références bibliographiques

-

Read, Daniel and Barbara van Leeuwen. 1998. ‘Predicting Hunger: The Effects of Appetite and Delay on Choice.’ Organizational Behavior and Human Decision Processes 76 (2): pp. 189-205. ↩

.](https://www.sciencespo.fr/department-economics/econofides/premiere-stmg/images/web/chapter-07-header.jpg)